Cập nhật Cập nhật lãi suất cho vay ngân hàng mới nhất hiện nay (2021)

Chào hồ hết những bạn bạn đọc thân mến, là 1 người hay mua sắm online trên mạng nên tôi dành thời kì Tìm hiểu rất nhiều về các sản phẩm mà mình định tậu . Tôi nghĩ rằng bất cứ người nào trong số những bạn lúc tậu một sản phẩm nào ấy cũng đã từng lừng khừng không biết lựa chọn sản phẩm nào là rẻ nhất trong muôn ngàn các loại sản phẩm và nhãn hàng đang mang trên thị trường.

với mong muốn đem đến cho các bạn những bài viết Đánh giá chất lượng thấp nhất. với phương châm phải chăng nhất, mới nhất, phù thống nhất và sẽ luôn cập nhật liên tục các sản phẩm mới vừa được chính thức ra mắt và hoàn toàn thích hợp sở hữu mỗi nhu cầu cá nhân của người mua .

bên cạnh đó , vuongchihung cũng sẽ chọn lựa và tổng hợp những nơi bán uy tín nhất. từ đấy, mọi Các bạn sẽ luôn được đảm bảo về việc dùng dịch vụ mua tìm online và nhận lại được các sản phẩm xứng đáng có niềm tin đã trao cho thị trường này.

số đông những bài viết review Phân tích trên đều được tổng hợp tỷ mỉ và toàn bộ chi tiết thông tin để giúp bạn đọc nắm bắt được nhanh nhất, qua đó mang cho mình sự tuyển lựa đúng đắn nhất

Trong phạm vi bài viết này, mình xin mạng phép giới thiệu đến quý đọc nhái của vuongchihung về chủ đề Cập nhật lãi suất cho vay ngân hàng mới nhất hiện nay (2021)

Lãi suất cho vay ngân hàng có lẽ là mối quan tâm của rất nhiều nhiều khách hàng có nhu cầu vay vốn. Mỗi ngân hàng thường cập nhật lãi suất cho vay theo từng năm. Nếu như cần vay vốn để phục vụ làm ăn kinh doanh hoặc các mục tiêu khác, bạn nên cập nhật chi tiết lãi suất. Bởi nó sẽ quyết định đến gánh nặng tài chính sau này.

Không ít khách hàng chỉ quan tâm đến giá trị gói vay mà quên lãi suất. Nếu như mức lãi cao vượt quá khả năng chi trả, gánh nặng tài chính họ phải gánh vác chắc chắn lớn hơn. Vậy nên trong bài viết này, Beat Đầu Tư sẽ vừa cập nhật và hướng dẫn bạn cách tính lãi suất cho vay của các ngân hàng.

Lãi suất ngân hàng cho vay là gì?

Lãi suất ngân hàng hiểu đơn giản là tỷ lệ tiền lãi khách hàng phải trả cho tính trên một gói cụ thể. Dựa vào tỷ lệ này, người vay sẽ tính toán được số tiền phải trả trong một tháng, một năm hoặc toàn bộ kỳ hạn vay.

Chẳng hạn khi vay ngân hàng một khoản tiền nào đó, người vay phải có nghĩa vụ trả tiền gốc và và thêm một khoản tiền lãi khi đến kỳ hạn thanh toán. Lãi suất phải được sự đồng thuận của cả hai bên (khách hàng vay tiền và bên ngân hàng). Đặc biệt lãi suất vay vốn phải tuân thủ theo quy định của ngân hàng nhà nước.

Lãi suất áp dụng cho gói vay tín chấp và thế chấp

Theo như cập nhật của Beat Đầu Tư, lãi suất cho vay tại hầu hết những ngân hàng hiện nay đang dao động từ 6 đến 25% / năm. Thông thường mỗi ngân hàng lại đưa ra chính sách riêng về lãi suất huy động vốn. Các gói vay tín chấp hiện có mức lãi suất trong khoảng 16 đến 25%/năm. Còn đối với gói vay thế chấp, lãi suất thường thấp hơn vào dao động trong khoảng từ 10 đến 12% / năm.

Lãi suất gói vay tín chấp

Lãi suất đối với những khoản vay tín chấp thường được tính theo mức cố định trong suốt thời gian vay vốn. Để tính lãi suất của hình thức cho vay tín chấp, người ta sẽ tính toán dựa trên dựa trên giá trị dư nợ giảm dần. Cách tính lãi như vậy đặc biệt có lợi cho lợi cho người vay.

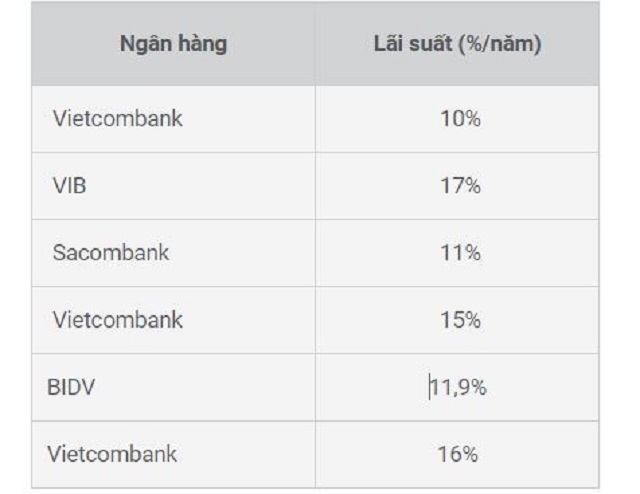

Trong thời gian còn ưu đãi, các ngân hàng tính lãi 10% đến 16% / năm cho các gói vay tín chấp. Nếu đã hết giai đoạn ưu đãi, lãi suất sẽ tăng lên 16% đến 25% / năm.

Tham khảo thông tin chi tiết: Vay tín chấp ngân hàng nào tốt nhất? Lãi suất hấp dẫn năm 2021?

Lãi suất vay thế chấp

Nếu như vay ngân hàng theo đạo thế chấp tài sản, hay vay thế chấp sổ đỏ lãi suất thường được theo dạng cố định trong giai đoạn đầu. Sau khoảng thời gian này, lãi suất lại quay về dạng thả nổi nhưng vẫn thấp hơn so với lãi suất dành cho các gói vay tín chấp.

Hiện nay hầu hết ngân hàng đều áp dụng mức lãi từ 10% đến 16% / năm. Đối với một số gói vay thường xuyên, lãi suất thậm chí sẽ chỉ từ 6% đến 8.3% / năm trong giai đoạn đầu.

3 Loại hình lãi suất ngân hàng cho vay

Lãi suất vay vốn ngân hàng hiện chia thành 3 loại hình chính. Bao gồm lãi suất cố định, lãi suất thả nổi và lãi suất hỗn hợp. Trong đó mỗi loại hình lãi suất phù hợp với từng gói vay, khách hàng. Chúng được áp dụng tùy từng trường hợp nhằm đảm bảo quyền lợi cho người vai và giảm thiểu rủi ro cho phía ngân hàng.

Lãi suất cố định

Đây là loại hình lãi suất quy định ngay từ ban đầu khách hàng đăng ký gói vay. Khách hàng chỉ phải trả một lúc nãy cố định trong suốt thời gian vay vốn. Nó không bị ảnh hưởng bởi biến động lãi suất thị trường.

Chính vì mang tính cố định nên người vay vốn luôn biết mình phải trả lãi bao nhiêu, chủ động trong khâu chuẩn bị tài chính. Mặt khác, lãi suất cố định còn giúp khách hàng hạn chế rủi ro phát sinh trong suốt quá trình vay vốn.

Giả dụ: Khách hàng A đã vay 50 triệu đồng theo dạng tín chấp trong vòng 1 năm. Lãi suất cố định cho gói vay này là 12% / năm. Cả số tiền lãi và tiền gốc mà bạn phải trả trong 1 tháng thế được tính toán theo công thức dưới đây.

Lãi suất 1 tháng = 50.000.000× 12% / 12 = 500.000đ

Tiền lãi và gốc phải trả 1 tháng = 500.000 + 50.000.000 = 4.666.667 đ

Như vậy mỗi tháng khách hàng phải trả 4.666.667 đ đến khi thời hạn hợp đồng vay vốn kết thúc, tức là sau 12 tháng.

Lãi suất thả nổi

Loại hình lãi suất biến đổi theo thời gian vay vốn. Đối với những gói vay mà ngân hàng áp dụng lấy lãi suất thả nổi, cứ khoảng 3 hoặc 6 tháng thì mức lãi lại được điều chỉnh một lần.

Lãi suất có thể tăng hoặc giảm năm tùy theo biến động thị trường và điều chỉnh của phía Ngân hàng Nhà nước trong từng thời điểm. Để tính toán lãi suất thả nổi trên một gói vay cụ thể, bạn hãy sử dụng công thức đơn giản sau đây.

| Lãi suất thả nổi = Lãi suất cơ sở + Biên độ lãi suất |

Trong công thức trên bạn cần lưu ý đến lãi suất cơ sở và biên độ lãi suất.

- Lãi suất cơ sở: Tính theo mức lãi suất tiền gửi kỳ hạn 12 hoặc 24 tháng.

- Biên độ lãi suất: Áp dụng theo mức cố định đã ghi rõ trong hợp đồng vay vốn.

Giả dụ: Khách hàng B vay 500 triệu đồng với kỳ hạn 1 năm tại ngân hàng A. Cứ sau 3 tháng, ngân hàng A lại tiến hành điều chỉnh lãi suất một lần. Lãi suất gói vay này được tính theo công thức: Lãi suất tiết kiệm kỳ hạn 12 tháng + 3%. Như vậy trong một năm, khách hàng B phải trả ít nhất 3 bậc lãi suất. Cụ thể:

- Tại thời điểm ký hợp đồng vay vốn: Lãi suất tiết kiệm kỳ hạn 12 tháng tương đương 7%/năm. Vậy trong 3 tháng đầu tiên, lãi suất khách hàng A phải chi trả là 10% (7% + 3%).

- Thời điểm điều chỉnh lãi suất lần 1: Lãi suất tiết kiệm kỳ hạn 12 tháng đã tăng lên 8%. Suy ra lãi suất gói vay đã tăng lên 11% (8% + 3%).

- Thời điểm điều chỉnh lãi suất lần 2: Lãi suất kỳ hạn 12 tháng giảm xuống còn 6%/năm. Vậy lãi suất khách hàng B phải chi trả trong 3 tiếp theo là 9% (3% + 9%).

Lãi suất hỗn hợp

Đây dạng lãi suất kết hợp giữa dạng cố định và thả nổi. Các gói vay mua nhà, mua xe hiện đều được các ngân hàng áp dụng loại hình lãi suất này. Có nghĩa trong thời gian dài vay vốn khách hàng phải trả lãi theo cả dạng cố định và dạng thả nổi.

Theo đó trong thời gian đầu phía ngân hàng sẽ áp dụng mức lãi suất cố định. Sau đó, gói vay lại chuyển sang dạng lãi suất thả nổi. Kiểu tính lãi này có lợi cho khách hàng trong khoảng thời gian đầu. Tuy nhiên sau đó mức lãi suất lại biến động theo thị trường, rủi ro từ biến động lãi suất có thể ảnh hưởng đến khách hàng.

Nên lựa chọn phương thức tính lãi suất nào?

Mỗi phương thức tính lãi suất lại phù hợp với từng đối tượng khách hàng. Do đó trước khi lựa chọn loại hình lãi suất, bạn cần xem xét kỹ điều kiện tài chính của bản thân. Nếu như lựa chọn loại hình lãi suất cố định, bạn sẽ luôn biết trước hàng tháng phải trả bao nhiêu tiền lãi và tiền gốc.

Đối với phương thức tính lãi dựa theo dư nợ giảm dần, càng về sau số tiền lãi bạn phải trả lại càng giảm dần theo số liệu thực tế. Vì thế, bạn sẽ cảm thấy gánh nặng tài chính phần nào giảm bớt.

Cuối cùng là lãi suất thả nổi biến đổi theo tình hình thực tế của thị trường tài chính cũng như điều chỉnh của thiên ngân hàng nhà nước. Thường thì cứ sau 3 tháng, lãi suất lại được điều chỉnh tăng hoặc giảm 1 lần.

Nhìn chung phương thức tính này vẫn tiềm ẩn rủi ro với người vay bởi không thể biết chắc tiền lãi trong từng giai đoạn sẽ tăng hay giảm.

Cách tính lãi suất ngân hàng cho vay

Để tính lãi suất, bạn có thể có tác dụng phương pháp tính lãi dựa trên giá trị dư nợ ban đầu hoặc dựa trên dư nợ giảm dần.

Tính lãi suất theo dư nợ ban đầu

Với cách tính lãi này, số tiền lãi luôn được tính theo số tiền khách hàng đã vay tại thời điểm ký hợp đồng vay vốn. Chẳng hạn như bạn 50 triệu đồng. Như vậy sau 3 tháng bạn đã trả 20 triệu đồng vào số tiền gốc nhưng lãi suất lại vẫn tính theo giá trị 50 triệu đồng ban đầu.

Có thể hiểu đơn giản rằng nếu tính lãi suất theo dư nợ ban đầu, tiền lãi là lúc bạn phải trả hàng tháng luôn bằng nhau.

Giả dụ: Bạn vay 100 triệu đồng với lãi suất 12%, kỳ hạn 12 tháng. Nếu tính toán số tiền lãi và gốc phải trả hàng tháng, bạn cần thực hiện theo các bước hướng dẫn sau.

Số tiền lãi phải trả mỗi tháng = 100.000.000 × 12% / 12 = 1.000.000đ.

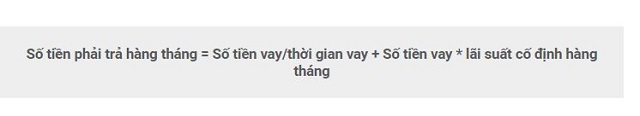

Số tiền phải trả hàng tháng

Tính lãi suất theo lưu dư nợ giảm dần = 100.000.000 / 12 + 1.000.000 = 9.333.333đ

Đối với những gói vay tính toán theo dư nợ giảm dần, càng về cuối khách hàng lại càng phải trả ít tiền lãi hơn. Bởi số tiền lãi đã được tính toán theo dư nợ thực tế. Để hiểu hơn về cách tính này, bạn hãy theo dõi ví dụ sau đây.

Giả dụ: Khách hàng A vay ngân hàng 100 triệu đồng, kỳ hạn 12 tháng với lãi suất 12% / năm. Lãi suất của hợp đồng vay vốn này sẽ tính toán dựa trên dư nợ giảm dần. Suy ra số tiền khách hàng A phải chi trả mỗi tháng được tính toán chi tiết như sau:

Số tiền gốc phải trả mỗi tháng = 100.000.000 / 12 = 8.333.333 đ

Số tiền lãi phải chi trả trong tháng đầu tiên = 100.000.000 × 12% /12 = 1.200.000đ

Số tiền lãi trong khoảng thứ 2 = (100.000.000 – 8.333.333) × 12% / 12 = 916.666đ.

Có thể bạn quan tâm: Bật mí công thức tính lãi kép ngân hàng siêu nhanh

Lãi suất cho vay ngân hàng nào thấp nhất?

Lãi suất cho vay ngân hàng hiện nay không hoàn toàn giống nhau. Tuy nhiên, mức độ chênh lệch cũng không quá đáng kể. Lãi suất cho vay tại các ngân hàng thường điều chỉnh theo từng quý hoặc từ năm. Nếu muốn biết chi tiết, bạn có thể truy cập vào website hoặc gọi đến hotline của từng ngân hàng để được tư vấn cụ thể nhất.

Trong phần tổng hợp sau đây, Beat Đầu Tư sẽ giới thiệu đến bạn danh sách người ngân hàng có mức lãi suất cho vay ưu đãi nhất. Bên cạnh đó là danh sách ngân hàng cung cấp gói vay tín chấp, vay mua ô tô và vay mua nhà hấp dẫn nhất.

10 Ngân hàng cho vay lãi suất thấp nhất

Xét về mảng cho vay thế chấp, ngân hàng BIDV đang nhỉnh hơn các đối thủ còn lại khi áp dụng mức lãi suất chỉ từ 6.6 đến 7.8% / năm. Theo sau đó là một số ngân hàng lớn như như Vietcombank, Vietinbank, VPBank,..

Tuy nhiên bên cạnh lãi suất, bạn cũng cần xét đến đến một số yếu tố khác. Chẳng hạn như ngân hàng Vietcombank, lãi suất mặc dù cao hơn một vài ngân hàng khác nhưng họ lại chấp nhận khoản vay lên đến 75% giá trị tài sản thế chấp.

Tuy vậy nếu xét trên bình diện chung, BIDV vẫn là tổ chức tín dụng đi đầu, cung cấp các gói vay ưu đãi nhất. Đơn cử như vay tín chấp, ngân hàng ngày cho phép khách hàng thực hiện khoản vay với giá trị lên đến 80% giá trị tài sản, kỳ hạn 20 năm.

Còn nếu như không có tài sản để thế chấp, bạn hãy lựa chọn gói vay tín chấp chỉ yêu cầu chứng minh thu nhập và lịch sử tín dụng. Trong đó, ngân hàng Vietinbank hiện hỗ trợ nhiều với vay tín chấp với lãi suất chỉ từ 9.6% / năm.

Các ngân hàng có lãi suất vay mua nhà ưu đãi nhất

Nhu cầu về nhà ở ngày càng cao. Tuy nhiên không phải khách hàng nào cũng có đủ khả năng để thanh toán hết cùng lúc. Nắm bắt nhu cầu của nhóm khách hàng này, các ngân hàng đã tung ra nhiều gói hỗ trợ vay mua nhà với kỳ hạn có thể lên tới 20 – 25 năm.

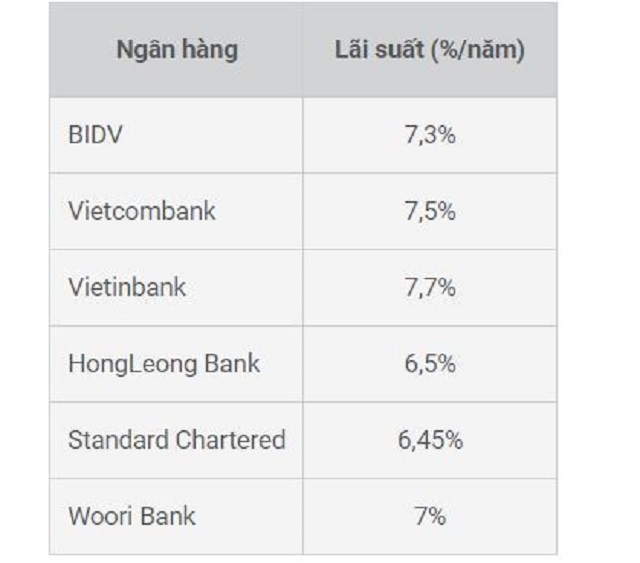

Lãi suất vay mua nhà tại một số ngân hàng lớn hiện nay dao động từ 7% đến 10% / năm. Trong đó, HongLeong Bank, Standard Chartered, Woori Bank, BIDV,.. Là những ngân hàng áp dụng mức lãi vay mua nhà ưu đãi nhất.

Xem thêm: Cập nhật lãi suất vay mua nhà ngân hàng nào thấp nhất tháng 9/2021

Các ngân hàng có lãi suất vay mua ô tô ưu đãi nhất

Nên vay mua ô tô ở ngân hàng nào? Bên cạnh gói vay mua nhà, nhiều ngân hàng còn hỗ trợ các gói vay mua xe theo dạng trả góp. Lãi suất vay mua xe thường ở mức trên dưới 7% / năm. Thậm chí ngân hàng MBBank còn áp dụng mức lãi chỉ từ 6.8% / năm. Tuy nhiên kèm theo gói vay, khách hàng mua xe sẽ phải còn phải mua thêm cả bảo hiểm thân vỏ và một số hợp đồng bắt buộc khác.

Muốn tiếp cận với các gói vay mua xe, bạn sẽ cần chứng minh thu nhập mỗi bên ngân hàng. Trước khi quyết định có vay tiền hay không, bạn cần nghiên điều khoản trong hợp đồng, đặc biệt là lãi suất và kỳ chi trả.

Các ngân hàng có lãi suất vay tín chấp đãi nhất

Đối với hình thức vay thế chấp, phía ngân hàng thường tính lãi suất theo dư nợ giảm dần. Còn với hình thức vay tín chấp, lãi suất có thể tính theo dư nợ giảm dần hoặc dư nợ ban đầu tùy theo quy định của từng ngân hàng.

Do đó khi nhân viên ngân hàng cho biết mức lãi suất gói vay, bạn nên hỏi kỹ lãi suất sẽ được tính theo công thức nào. Lãi suất tính trên dư nợ ban đầu có thể thấp hơn so với lãi suất tính theo dư nợ giảm dần.

Tuy nhiên nếu xét cho kỹ lưỡng thì số tiền lãi thực tế phải trả theo cách tính dư nợ ban đầu chưa chắc đã thấp hơn. Vì thế bạn hãy nhờ người quen am hiểu về kế toán tính toán số tiền lãi phải trả trong suốt kỳ hạn đối với từng phương pháp tính lãi.

Giải đáp các thắc mắc khi vay vốn ngân hàng

Trong quá trình vay vốn ngân hàng, bạn hẳn vẫn còn không ít thắc mắc về lãi vay, kỳ hạn chi trả, lựa chọn ngân hàng nào uy tín. Trong phần cuối của bài viết này, Beat Đầu Tư sẽ giúp mọi người giải đáp thắc mắc thường gặp khi vay vốn ngân hàng.

Lựa chọn kỳ hạn vay vốn như thế nào cho hợp lý?

Thời hạn vay vốn được nhiều lần khoảng thời gian tính từ khi khách hàng được giải ngân theo cam kết trong hợp đồng đến khi chi trả toàn bộ trả tiền lãi và tiền gốc. Kỳ hạn vay vốn đều phải ghi rõ trong hợp đồng vay vốn có chữ ký của cả hai bên khách hàng có thể lựa chọn gói vay với kỳ hạn ngắn hạn và dài hạn.

- Gói vay ngắn hạn: Có kỳ hạn từ 6 tháng trở xuống lãi suất luôn cao hơn các gói vay dài hạn. Trong quá trình ký kết hợp đồng bạn cần đảm bảo rằng số tiền chi trả mỗi tháng không vượt quá 50% tổng thu nhập của tháng đó. Như vậy, gánh nặng tài chính sẽ không quá lớn với bạn.

- Gói vay dài hạn: Kỳ hạn từ 6 tháng trở lên coi lãi suất thấp hơn so với các gói vay ngắn hạn. Gói vay dài hạn phù hợp với nhu cầu của những khách hàng muốn mua nhà, mua xe, đầu tư trong dài hạn.

Cần làm gì khi nợ quá hạn vay vốn ngân hàng?

Nợ quá hạn là nguyên nhân hàng đầu dẫn đến nợ xấu, tạo lịch sử tín dụng không đẹp, khách hàng khó vay vốn trong những lần tiếp theo. Nếu như lỡ để nợ bị quá hạn thanh toán, bạn hãy liên hệ trực tiếp với nhân viên ngân hàng để nêu rõ lý do trả lời chậm.

Ngoài ra hãy chú ý theo dõi thời gian chi trả trả khoản nợ. Trong trường hợp bản thân không còn khả năng chi trả, bạn hãy huy động vốn từ người thân hoặc bạn bè để trả bớt khoản nợ cho ngân hàng.

Nếu như lỡ quên kỳ hạn chi trả, bạn cần tìm cách trả lãi và gốc càng sớm càng tốt. Ngoài ra bạn có thể đảo nợ tại một số ngân hàng khác để tiếp cận với gói vay với lãi suất ưu đãi hơn.

Nên vốn tại ngân hàng nào?

Vay vốn tại ngân hàng nào còn tùy thuộc vào nhu cầu và đánh giá của khách hàng. Ngoài yếu tố lãi suất, bạn nên tìm hiểu mức độ uy tín của ngân hàng định vay vốn. Bên cạnh đó hãy xét đến một số yếu tố khác như ngân hàng có chi nhánh giao dịch rộng khắp hay không, chế độ tư vấn chăm sóc khách hàng,..

Trước tiên, bạn hãy tìm hiểu các thông tin cơ bản liên quan đến ngân hàng có nhu cầu vay vốn trên internet. Sao Đỏ thân khảo ý kiến của người thân, bạn bè hoặc những người đã từ vay tiền tại ngân hàng đó.

Trên đây là phần cập nhật lãi suất cho vay ngân hàng mới nhất. Dễ thấy khách hàng vay vốn theo hình thức thế chấp sẽ được hưởng ưu đãi về lãi suất hơn so với khi vay tín chấp. Bên cạnh mức lãi, bạn cũng nên tìm hiểu kỹ phương thức tính lãi suất của từ có vay. Vì đôi khi lãi suất thấp hơn chưa chắc số tiền lãi thực tế phải trả đã ít hơn nếu như phương thức tính lại thay đổi. Hi vọng sau khi tham khảo bài tổng hợp của Beat Đầu Tư, mọi thông tin liên quan đến lãi suất ngân hàng đã được bản cập nhật chi tiết!

Mã ID: g318

Hệ sinh thái cộng đồng của BD Ventures: https://linktr.ee/bdventures