Chào bạn đến với vuongchihung – Blog chia sẽ kinh nghiệm tay nghề kiếm tiền trực tuyến, marketing trực tuyến uy tín

Trong nội dung bài viết này, hãy cùng tìm hiểu về chủ đề Liệu Liquidity P.roviders luôn luôn có lợi nhuận ? này nhé.

Yield farming (tối ưu hóa lợi nhuận) là một việc làm trở ngại. Người tham gia cần làm rõ sự đánh đổi để tối ưu hóa lợi nhuận của mình một những cách tối đa. Chúng tôi đặt nền tảng cho những người dân tiêu dùng DeFi chứng minh và khẳng định có thể đảm bảo họ đang tạo ra lợi nhuận tốt nhất từ tiền điện tử của tớ.

Đọc thêm về Yield Farming là gì ? Tại sao nó chứng minh và khẳng định có thể mang lại lợi nhuận rất cao cho nhà góp vốn đầu tư.

Cung cấp thanh toán: Nhu cầu cơ bản của DeFi

Những phương pháp mới để tạo ĐK tài chính đã đi cùng với việc nổi lên của DeFi. Các sàn thanh toán thanh toán triệu tập như Binance và Coinbase được chấp nhận thanh toán thanh toán trải qua orderbook. Tất cả những lệnh do traders đặt đều được đưa vào orderbook và được khớp dựa vào giá mong ước của traders và quy mô thanh toán thanh toán.

Một quy mô sàn thanh toán thanh toán mới đã xuất hiện trải qua DeFi — những nhà tạo lập thị trường tự động hóa (AMM). Khi một sàn thanh toán thanh toán truyền thống cuội nguồn cần một nhà tạo lập thị trường để đảm bảo orderbook của nó có tính thanh toán cao, AMMs gom thanh toán từ nhiều người tiêu dùng rất khác nhau và tiến hành nó dựa vào một phương trình nhất định, phương trình này trình làng rất khác nhau so với mỗi AMM.

Bất kỳ ai cũng chứng minh và khẳng định có thể là nhà phục vụ nhu yếu thanh toán trên những DEX này. Không có số lượng giới hạn vốn. Thêm tính thanh toán vào một trong những AMM như Uniswap hoặc Balancer thực sự khá đơn thuần và giản dị.

Điều quan trọng là mọi người phải bổ trợ update tính thanh toán cho những AMM của DeFi, vì điều này mang lại cho những DEX này tích điện phục vụ số rất đông người tiêu dùng to nhiều hơn. Hơn nữa, tính thanh toán tăng thêm chứng minh và khẳng định có thể thu hút những nhà góp vốn đầu tư tiền điện tử thanh toán thanh toán khối lượng to nhiều hơn. Hiện tại, tính thanh toán của những DEX không đủ cho những nhà thanh toán thanh toán lớn, tức là việc trở thành nhà phục vụ nhu yếu thanh toán là một dịch vụ quan trọng so với những sàn thanh toán thanh toán này.

Tuy nhiên, trở thành một nhà phục vụ nhu yếu thanh toán có lợi nhuận không phải là yếu tố đơn thuần và giản dị. Có một số trong những khái niệm nhất định mà người tiêu dùng nên tìm hiểu trước lúc họ đi sâu vào.

Cách thức hoạt động giải trí và sinh hoạt của những nhà tạo thị trường tự động hóa (Auto Market Makers)

Để hiểu về phục vụ nhu yếu thanh toán, trước tiên người tham gia phải hiểu những cách những AMM hoạt động giải trí và sinh hoạt. Điều này sẽ hơi phức tạp một chút ít, vì vậy hãy nhớ rằng việc phục vụ nhu yếu thanh toán có lợi nhuận yên cầu phải thao tác trang trọng và hiểu biết về số học.

Uniswap là AMM lớn số 1, vì vậy chúng tôi sẽ khởi đầu từ đó. Mỗi pool Uniswap có hai tài sản góp phần như nhau vào pool theo phân loại 50-50. Các pool của Uniswap được thiết kế theo phương trình X*Y = K.

X là số lượng của token thứ nhất, Y là số lượng của token thứ hai và K là tích của tất cả hai, được không thay đổi. Đây được đặt tên một những cách đơn thuần và giản dị là phương trình tích hằng số.

Giả sử có một nhóm thanh toán ETH-USDC với cùng 100 ETH và 20.000 USDC trên Uniswap. Sản phẩm không đổi là 2.000.000 (100 x 20.000) và giá ví dụ là 200 USDC cho từng ETH.

Ai đó muốn mua 10 ETH từ pool, X (số lượng ETH) sẽ giảm từ là một trong những00 xuống 90. Vì vậy, nếu K không đổi ở tại mức 2.000.000 thì Y phải tăng thêm 22.222 (2.000.000 / 90).

Người mua trả 2.222 USDC cho một0 ETH, tuy nhiên giá vị dụ là 2000 USDC cho một0 ETH. 222 USDC bổ trợ update này được gọi là khoảng chừng trượt giá và đó là ngân sách mà người tiêu dùng phải chịu để phá vỡ một bên của pool thanh toán.

Cuối cùng, có 90 ETH và 22.222 USDC trong pool, ví dụ giá 247 USDC mỗi ETH. Một thanh toán thanh toán này đã khiến giá ETH tăng 23,5% do trượt giá.

Case Study: Sự mất mát nhất thời (impermanent loss) tăng thêm ra làm thế nào

Khi bị ép giữa hai lựa chọn góp vốn đầu tư, một trader lý trí sẽ gạt cảm xúc sang một bên và chọn cái có lợi hơn. Các nhà phục vụ nhu yếu thanh toán nên phải tại vị nếu họ muốn tối ưu hóa lợi nhuận một những cách tối đa.

Xem xét pool LINK-USDC vào trong thời gian ngày một tháng một năm 2020. Giá của LINK là một trong những đô la và có pool Uniswap với cùng 1.000 LINK và 1.000 USDC. K, tích không đổi, là một trong những.000.000 (1000 x 1000).

Alice đã góp phần 100 LINK và 100 USDC vào pool này, mang lại cho cô ấy quyền sở hữu 10% tổng tài sản của pool, bất kỳ khoản tiền gửi mới nào vào pool.

Vào ngày một tháng 6 năm 2020, giá của LINK là $4. Nếu LINK có mức giá trị 4$ và hằng số K là một trong những.000.000, điều này tức là có 500 LINK và 2000 USDC trong pool.

Alice sở hữu 10%, vì vậy cô ấy chứng minh và khẳng định có thể rút 50 LINK và 200 USDC tương ứng — bỏ qua phí phục vụ nhu yếu thanh toán tìm kiếm được Tính từ lúc ngày một tháng 6. Khoản tiền này trị giá tổng số là 400$ (200$ LINK và 200 USDC). So với khoản vốn ban sơ là 200 đô la (100$ LINK và 100 USDC), Alice đã thu được lợi nhuận tương đối tốt.

Trường hợp 1: Điều gì sẽ xẩy ra nếu Alice không phục vụ nhu yếu thanh toán và chỉ giữ 100 LINK và 100 USDC của cô ấy? Nó sẽ đã có được trị giá 500 đô la (400 đô la của LINK và 100 đô la USDC). Vậy đáng lẽ ra Alice đang không mất đi 100$ nếu cô không tham gia phục vụ nhu yếu thanh toán.

Trường hợp 2: Điều gì sẽ xẩy ra nếu Alice có 200 LINK. Nhưng đã bán 100 LINK lấy 100 USDC để chứng minh và khẳng định có thể tham gia phục vụ nhu yếu thanh toán? Cô ấy sẽ đã có được 200 LINK, giờ đây sẽ trị giá 800 đô la. Alice đã mất đi 400$ chỉ vì tham gia phục vụ nhu yếu thanh toán.

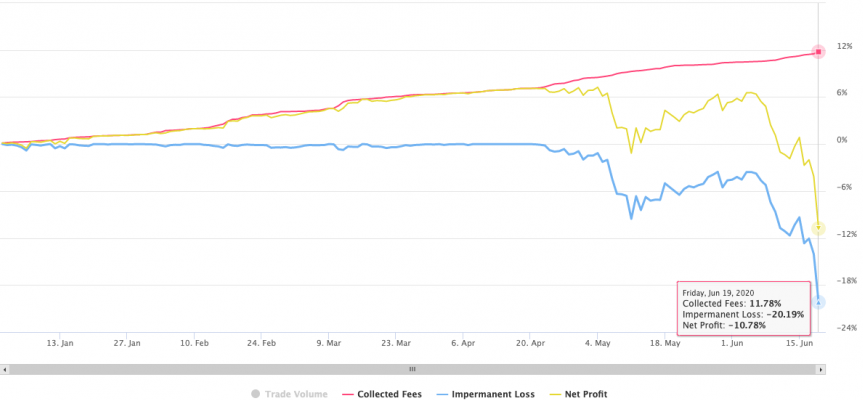

Người phục vụ nhu yếu thanh toán cặp LEND-ETH cho Uniswap đã lỗ ròng 11% khi mà giá trị của LEND tăng dần đột ngột từ thời gian tháng 1/2020 tới 6/2020

400 đô la đó không phải là toàn bộ những gì mê hoặc giờ đây. Nếu Alice hold số LINK đó trong tay, cô ấy sẽ thu được lợi nhuận cao hơn nữa lợi nhuận từ việc phục vụ nhu yếu thanh toán.

Đây gọi là yếu tố mất mát đột ngột hay Impermanent loss. Đó là ngân sách thời cơ khi phục vụ nhu yếu tính thanh toán cho một tài sản tăng giá. Đó là “nhất thời” chính vì nếu giá quay trở lại mức trước đó, tức là một trong những đô la cho từng LINK, thì khoản lỗ vốn sẽ tiến hành hòn đảo ngược và những nhà phục vụ nhu yếu thanh toán sẽ vẫn ở trong tình trạng dương nhờ phí thanh toán thanh toán mà người ta tìm kiếm được.

Brandon Iles, CTO của DeFi coin Ampleforth cho biết thêm thêm:

AMM được tạo ra để giúp xử lý và xử lý những yếu tố thanh toán cho phần sau của token. Nhưng phần sau của những token mà rõ ràng là những token vốn hóa nhỏ có tích điện bị thiệt hại vĩnh viễn tốt nhất nếu chúng tăng trưởng thành một dự án Bất Động Sản khu công trình xây dựng vốn hóa to nhiều hơn.

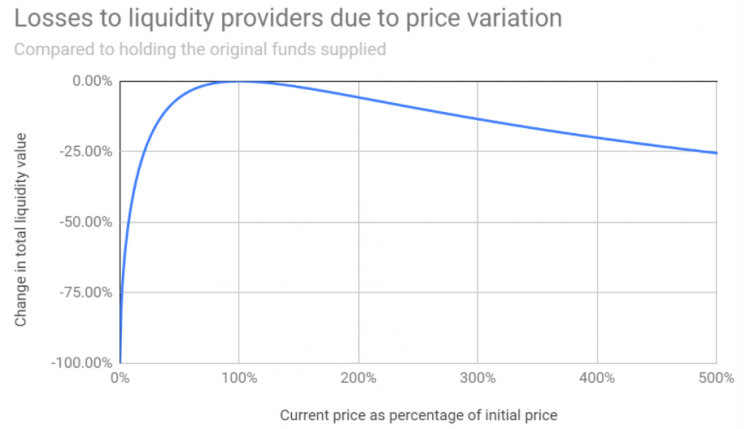

Khoản lỗ impermanent (nhất thời, trong thời gian tạm thời, lâu lâu mới xẩy ra) ngày càng tăng khi giá tokens mà bạn đem đi phục vụ nhu yếu thanh toán ngày càng tăng.

Ở biểu đồ trên bạn cũng chứng minh và khẳng định có thể thấy khi giá trị tokens càng tăng từ 0-500% thì giá trị mà người phục vụ nhu yếu thanh toán sẽ càng đi xuống chiều âm từ 0 đến -100%.

Yield Farming có lợi nhuận

Thời điểm tốt nhất để phục vụ nhu yếu tính thanh toán cho một tài sản là lúc nó được thanh toán thanh toán trong một phạm vi giá cố định và thắt chặt trong thuở nào hạn dài. ETH đã biết thành mắc kẹt trong phạm vi 11% trong tháng trước, tức là những nhà phục vụ nhu yếu thanh toán đã hoạt động giải trí và sinh hoạt hiệu suất cao bằng phương pháp kiếm thu nhập thụ động mặc kệ hành vi giá của ETH.

Tuy nhiên, gần như thể không thể Dự kiến lúc nào giá khởi đầu có Xu thế tăng hoặc giảm. Không ai chứng minh và khẳng định có thể Dự kiến liệu một token sẽ tăng gấp gấp đôi hay mất 50% giá trị trong vài tháng tới. Nhưng so với những người dân đầu tư mạnh, phục vụ nhu yếu thanh toán là một khoản vốn tốt để tham gia đoán mức độ dịch chuyển thấp.

Nếu bạn vẫn không hiểu biết những yếu tố này hoạt động giải trí và sinh hoạt ra làm thế nào và lúc nào nó sinh lời hay thua lỗ, thì tốt nhất bạn nên hạn chế phục vụ nhu yếu tính thanh toán.

Điểm mấu chốt để nâng cao năng suất là đảm bảo bạn cảm thấy tự do khi chịu những khoản lỗ vô thường hoặc bạn tìm những cách bù đắp những khoản lỗ đó trải qua việc mua và bán có kế hoạch những đồng xu tiền điện tử.

Tổng hợp bởi vuongchihung

.USDUSD

Hệ sinh thái cộng đồng của BD Ventures: https://linktr.ee/bdventures

Comments (No)