Cập nhật Tỷ lệ nhanh là gì? Cách tính tiêu chuẩn 2021

Chào phần nhiều những bạn độc giả thân mến, là một người hay tậu tậu online trên mạng nên tôi dành thời kì Nhận định đầy đủ về những sản phẩm mà mình định tậu . Tôi nghĩ rằng bất cứ người nào trong số các bạn khi tậu một sản phẩm nào đấy cũng đã từng lần chần không biết chọn lọc sản phẩm nào là thấp nhất trong muôn nghìn những loại sản phẩm và nhãn hàng đang với trên thị trường.

với mong muốn đem đến cho người dùng các bài viết phân tích chất lượng tốt nhất. mang phương châm rẻ nhất, mới nhất, phù thống nhất và sẽ luôn cập nhật liên tục những sản phẩm mới vừa được chính thức ra mắt và hoàn toàn thích hợp mang mỗi nhu cầu cá nhân của quý khách .

bên cạnh đó , vuongchihung cũng sẽ chọn lọc và tổng hợp các nơi bán uy tín nhất. trong khoảng ấy, mọi các bạn sẽ luôn được đảm bảo về việc dùng dịch vụ sắm sắm online và nhận lại được những sản phẩm xứng đáng với niềm tin đã trao cho thị phần này.

đông đảo các bài viết review phân tích trên đều được tổng hợp cẩn thận và toàn bộ chi tiết thông báo để giúp độc giả nắm bắt được nhanh nhất, qua đấy mang cho mình sự tuyển lựa đúng đắn nhất

Trong phạm vi bài viết này, mình xin mạng phép giới thiệu đến quý đọc kém chất lượng của vuongchihung về chủ đề Tỷ lệ nhanh là gì? Cách tính tiêu chuẩn 2021

Có rất nhiều dữ liệu trong báo cáo tài chính. Nếu bạn không hiểu tất cả các thông tin có trong báo cáo tài chính của doanh nghiệp, chắc chắn bạn sẽ không biết doanh nghiệp hiện đang hoạt động như thế nào. Một trong những thông tin quan trọng mà nhà đầu tư và nhà kinh doanh cần quan tâm đó là hệ số. khả năng thanh toán nhanh . Vậy hệ số này là gì?

Tỷ lệ nhanh là gì?

Hệ số khả năng thanh toán nhanh là một chỉ tiêu tài chính dùng làm thước đo để phản ánh khả năng thanh toán hay chính xác hơn là sức mạnh tài chính của doanh nghiệp. Thông thường, người ta sử dụng tỷ số này để xác định khả năng thanh toán các khoản nợ ngắn hạn của doanh nghiệp.

Do đó, tỷ số này được đặt nhiều tên khác nhau như tỷ số thanh toán nhanh, tỷ số thử nghiệm axit, tỷ lệ tức thời, v.v.

Có thể bạn quan tâm: Thanh khoản là gì? Thanh khoản tài chính từ A – Z

Ý nghĩa của hệ số thanh toán nhanh

Như bạn đã học về hệ số khả năng thanh toán nhanh Đây là một thước đo quan trọng phản ánh khả năng tài chính của doanh nghiệp. Hệ số thanh toán nhanh càng cao chứng tỏ khả năng thanh toán nợ của doanh nghiệp càng lớn và ngược lại.

Vậy tỷ lệ thanh toán tốt như thế nào? Để trả lời câu hỏi này, chúng tôi đã chia ra hai trường hợp sau:

Trường hợp khả năng thanh toán nhanh> 1

Trong trường hợp này khả năng thanh toán nhanh chóng lớn hơn 1, điều này cũng cho thấy khả năng thanh toán các khoản nợ ngắn hạn của doanh nghiệp là rất tốt. Với chỉ số đạt mức lớn hơn 1 như thế này, bạn sẽ không phải lo lắng về việc doanh nghiệp có đủ khả năng trả nợ hay không.

Các nhà đầu tư cũng có thể dựa vào kết quả này để đánh giá tình hình hoạt động kinh doanh hay sức mạnh tài chính của công ty như thế nào.

Tuy nhiên, bạn cũng cần chú ý một điều là nếu tỷ lệ chi trả quá cao thì vốn bằng tiền sẽ quá nhiều. Điều này cũng dẫn đến tốc độ luân chuyển vốn lưu động thấp và giảm hiệu quả sử dụng vốn.

Trường hợp khả năng thanh toán nhanh <1

Trường hợp tiếp theo mà bạn cần chú ý là khi hệ số khả năng thanh toán nhanh nhỏ hơn 1. Khi điều này xảy ra, bạn nên cẩn thận vì điều này cho thấy khả năng thanh toán các khoản nợ ngắn hạn của công ty là vô cùng khó khăn. Nói chính xác hơn, doanh nghiệp sẽ không thể nhanh chóng thanh toán các khoản nợ đó.

Theo các nhà phân tích tài chính, khi hệ số thanh toán nhanh nhỏ hơn hệ số thanh toán hiện hành, tài sản ngắn hạn sẽ phải phụ thuộc nhiều vào hàng tồn kho. Kết quả là doanh nghiệp không thể thanh toán nhanh các khoản nợ ngắn hạn.

Trong trường hợp tỷ lệ này nhỏ hơn 1 nhiều, doanh nghiệp có khả năng đứng trước nguy cơ phá sản.

Có thể bạn quan tâm: Đầu tư trực tuyến là gì? Top 3 kênh đầu tư trực tuyến uy tín ít vốn

Trường hợp khả năng thanh toán nhanh = 1

Đây là kết quả tốt nhất mà một doanh nghiệp nên có. Hệ số thanh toán nhanh = 1 cho thấy doanh nghiệp đang kinh doanh rất tốt với khả năng của mình. Doanh nghiệp vừa mới duy trì khả năng thanh toán nhanh chóng đồng thời không bỏ lỡ các cơ hội do khả năng thanh toán nợ.

Công thức tính hệ số thanh toán nhanh

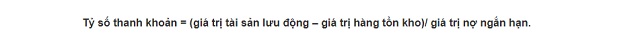

Công thức tính hệ số khả năng thanh toán nhanh chóng được xây dựng bằng cách lấy tổng tài sản lưu động chia cho tổng nợ ngắn hạn. Đơn giản hơn, bạn có thể tham khảo công thức sau:

Bản chất của khả năng thanh toán nhanh

Hệ số thanh toán nhanh được nhiều nhà phân tích tài chính đánh giá là chỉ tương đối khắt khe nếu so sánh với hệ số thanh toán hiện hành. Nếu bạn đã biết công thức tính hệ số thanh toán nhanh, bạn phải biết rằng đơn vị của hệ số thanh toán này được tính dựa trên công thức tài sản lưu động / Tổng nợ ngắn hạn.

Tuy nhiên, trong công thức hệ số thanh toán nhanh đã loại trừ yếu tố hàng tồn kho nên nhiều người đã áp dụng công thức này trong quá trình thực hiện. đầu tư tài chính của tôi.

Hàng tồn kho không được tính vào công thức hệ số thanh toán nhanh vì tính thanh khoản của chúng khá cao và tương tự như chi phí trả trước.

Tìm hiểu một số hệ số liên quan đến khả năng thanh toán của doanh nghiệp

Khả năng thanh toán Tính nhanh chóng cũng là một trong những hệ số quan trọng để đánh giá khả năng thanh toán của doanh nghiệp. Tuy nhiên, nếu chỉ sử dụng hệ số thanh toán nhanh, bạn sẽ không thể phân tích hiệu quả.

Vì vậy, chúng tôi xin giới thiệu với các bạn một số hệ số khác trong các nhóm chỉ tiêu về khả năng thanh toán dưới đây:

Hệ số khả năng thanh toán chung của doanh nghiệp

Hệ số đầu tiên mà chúng tôi muốn giới thiệu đến các bạn đó là hệ số khả năng thanh toán chung. Đây là tỷ số phản ánh mối quan hệ giữa tài sản đang quản lý, sử dụng của doanh nghiệp với tổng số nợ phải trả. Hệ số này sẽ cho chúng ta biết mỗi đô la nợ sẽ có bao nhiêu tài sản thế chấp.

Hệ số này cũng được biểu thị bằng công thức sau:

Hệ số khả năng thanh toán chung = Tổng tài sản của doanh nghiệp: Tổng nợ phải trả

Và kết quả thu được sẽ có 3 trường hợp bạn cần chú ý như sau:

- Trường hợp hệ số khả năng thanh toán chung> 1: cho thấy khả năng thanh toán của doanh nghiệp đang ở mức tốt.

- Trường hợp hệ số khả năng thanh toán chung <1: Nếu kết quả nhỏ hơn 1 quá nhiều chứng tỏ doanh nghiệp chưa biết cách quản lý cơ hội để chiếm dụng vốn.

- Trường hợp hệ số khả năng thanh toán chung <1 và gần bằng 0: Báo hiệu sự phá sản của doanh nghiệp.

Tỉ lệ hiện tại

Bên cạnh hệ số khả năng thanh toán tổng hợp, ta còn có hệ số khả năng thanh toán hiện hành. Tỷ số này cho chúng ta biết mối quan hệ giữa tài sản ngắn hạn và nợ ngắn hạn của doanh nghiệp.

Hệ số thanh toán hiện hành cũng thể hiện rõ mức độ an toàn của tài sản lưu động với các khoản nợ ngắn hạn. Nếu chưa biết nợ ngắn hạn là gì thì có thể hiểu đơn giản đó là khoản nợ phải trả trong kỳ của công ty. Doanh nghiệp sẽ phải sử dụng tài sản thực mà mình nắm giữ để trả khoản nợ đó bằng cách chuyển một phần thành tiền mặt.

Từ đó xác định được tỷ số thanh toán hiện hành theo công thức:

Hệ số thanh toán hiện hành = Tổng tài sản lưu động của doanh nghiệp: Tổng nợ ngắn hạn

Và bạn cũng cần chú ý đến các kết quả sau:

- Hệ số thanh toán hiện hành <2: Khả năng thanh toán hiện thời không tốt và nếu quá nhỏ doanh nghiệp sẽ không có khả năng thanh toán hết các khoản nợ ngắn hạn.

- Hệ số khả năng thanh toán> 2: Khả năng thanh toán của công ty đang dư thừa. Tuy nhiên, nếu nó lớn hơn 2 quá nhiều thì đó là dấu hiệu của hiệu quả kinh doanh kém.

- Hệ số khả năng thanh toán = 2: Hoạt động tốt cho thấy doanh nghiệp đang duy trì khả năng kinh doanh ổn định.

Hệ số khả năng thanh toán tức thời

Tỷ lệ tức thời không giống như tỷ lệ khả năng thanh toán nhanh, bạn cần phân biệt rõ hai hệ số này. Hệ số khả năng thanh toán tức thời được các chuyên gia tài chính sử dụng để đánh giá chặt chẽ tình hình thanh toán của một doanh nghiệp.

Công thức tính hệ số khả năng thanh toán tức thời được xây dựng như sau:

Hệ số thanh toán tức thời = (Tiền + Các khoản tương đương tiền): Nợ ngắn hạn

Trong đó tiền và các khoản tương đương tiền có thể bao gồm tiền mặt, tiền gửi ngân hàng, v.v.

Các nhà phân tích tài chính cho rằng, tỷ số tức thời đóng một vai trò rất đặc biệt. Chúng hỗ trợ tối đa khi đánh giá khả năng thanh khoản của doanh nghiệp trong giai đoạn kinh tế khó khăn.

Tuy nhiên, trong thời kỳ kinh tế ổn định, hệ số khả năng thanh toán tức thời không phát huy được hiệu quả tối đa. Chúng có thể khiến bạn đánh giá sai về khả năng thanh khoản của doanh nghiệp vì doanh nghiệp sẽ có một lượng lớn nguồn tài chính không được sử dụng hoặc doanh nghiệp sẽ sử dụng vốn không hiệu quả.

Có thể bạn quan tâm: [Tổng hợp] Kiến thức học đầu tư tài chính hiệu quả nhất năm 2021

Hệ số khả năng thanh toán nợ dài hạn (Nợ dài hạn)

Nếu bạn đã biết khái niệm nợ ngắn hạn là gì thì việc giải thích nợ dài hạn sẽ trở nên đơn giản hơn rất nhiều. Nợ dài hạn ở đây có nghĩa là nợ có thời gian đáo hạn trên 1 năm. Doanh nghiệp sẽ vay dài hạn để có vốn đầu tư vào tài sản cố định.

Số tiền dùng để trả nợ dài hạn sẽ là tổng giá trị tài sản cố định của doanh nghiệp được hình thành từ vốn vay (vốn chưa thu hồi).

Và đó cũng là lý do người ta thường so sánh giá trị còn lại của TSCĐ hình thành từ vốn vay và số dư dài hạn. Từ đó xác định được khả năng thanh toán nợ dài hạn của doanh nghiệp. Bạn có thể hiểu rõ hơn qua công thức sau:

Hệ số khả năng thanh toán nợ dài hạn = Nợ dài hạn: Tổng nợ dài hạn của doanh nghiệp

Tỷ lệ khả năng trả lãi phải trả

Tỷ lệ bao phủ lãi suất cho chúng ta biết nguồn vốn đi vay đang được sử dụng tốt như thế nào. Đồng thời, chúng cũng cho biết số vốn đó mang lại là bao nhiêu và có đủ bù lãi mà doanh nghiệp phải trả hay không.

Tỷ lệ bao phủ lãi suất được xác định dựa trên công thức sau:

Tỷ lệ bao phủ lãi vay = EBIT: Lãi vay phải trả

Bên trong:

- EBIT: Lợi nhuận thu được trước thuế và lãi vay.

- Khoản phải trả để cho vay lãi: Là chi phí cố định trong đó nguồn trả lãi vay là lợi nhuận gộp (Đã trừ chi phí bán hàng, chi phí quản lý doanh nghiệp).

Vì thế, Đánh bại đầu tư đã giúp bạn tìm ra tất cả thông tin liên quan đến khả năng thanh toán nhanh trong bài viết hôm nay. Chúng tôi hy vọng rằng bạn đã có được nhiều thông tin hữu ích và có thể phân tích báo cáo tài chính của doanh nghiệp hiệu quả hơn.

Hệ sinh thái cộng đồng của BD Ventures: https://linktr.ee/bdventures